銀行から投資信託や保険を買うべきか?

銀行の3大業務とは「預金」「貸出」「為替(振込や送金)」です。最近では、3大業務の他に投資信託や保険の販売も積極的に行うなど銀行のサービスは多岐にわたります。

銀行による投資信託の販売は、’97年12月から解禁されました。生命保険、損害保険の販売は、4段階に分けて解禁され、’01年4月に第1次解禁がされ、住宅ローン顧客に対する「住宅関連長期火災保険」を中心に販売されました。そして、’07年12月に第4次解禁となり、原則、全ての保険商品の販売が可能となり、現在に至っています。

ご存知の通り、日本は超低金利の状況が長く続いており、銀行の収益性は世界でもかなりの低水準にあります。そうした環境下で銀行もなんとか収益を上げようと、融資の利息収入の他、様々な手数料収入を上げようと必死です。その結果、銀行から積極的な保険や投資信託の提案がされるという流れにあります。しかし、最近も話題になった通り、銀行による金融商品の販売ではトラブルも多くあります。

千葉銀行、武蔵野銀行に業務改善命令

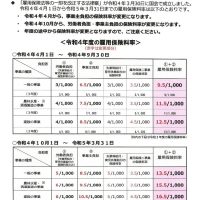

金融庁は6月23日、リスクの高い金融商品「仕組み債」の販売をめぐり、千葉銀行と傘下のちばぎん証券、武蔵野銀行に対し業務改善命令を出しました。

本件は、千葉銀と武蔵野銀が直接、投資商品を販売していたのではなく、顧客をちばぎん証券に紹介していたようですが、顧客紹介により手数料の一部を受け取っていました。本来なら、自行の顧客ですので顧客の投資方針を十分に理解した上で紹介すべきですが、手数料稼ぎが主眼となり、十分な確認をしないままに紹介していたようです。報道によると、ちばぎん証券は顧客の半数が70歳以上で、「投資経験がないのに勧誘され、額面割れした」と苦情も寄せられていたようです。

銀行から勧められた場合断っても良い?

中小企業経営者の皆さまからのご相談の一つに、「メインバンクに保険を勧められているのだけれど、どうしたら良いですか?」というものがあります。

私の個人的な意見ではありますが、銀行から保険や投資信託の提案があっても基本的には断るべきだと思っています。

なぜなら、銀行員は残念ながら保険や投資信託のプロではなく、むしろ専門知識が乏しい者が多い印象です。勧めてくる理由は、本部の大号令による手数料稼ぎでしかなく、彼らはノルマ(目標)達成の為だけに、融資先企業に声を掛けています。お年寄りは銀行だから信用できると盲信する傾向にありますが、むしろ、銀行の担当者は2~3年で異動となり、最後まで面倒をみてくれることはありません。保険や投資は長い期間で運用するものであり、状況によって見直しが必要ですが、銀行の場合は

そうした十分なアフターフォローを期待することが難しいと言えます。残念ながら、顧客のニーズは二の次でその時に本部が推進する商品を販売しようという意識が強いのです。6月30日に金融庁より公表された「リスク性金融商品の販売会社による顧客本位の業務運営のモニタリング結果について(‘22事務年度)」によると、大手行や地銀による外貨建て一時払い保険の販売額は’21年度下期に比べて約7割増えたそうです。この背景の一つとして、金融庁は「販売を推進する業績評価体系であることがうかがわれる」と指摘しました。売れば売るほど営業担当者の人事や給与評価が高くなる銀行があり、某銀行では保険販売の9割超が外貨建て一時払い保険という実績で、業績評価の設定が円貨に比べて2.5〜4倍だったそうです。

融資に影響があるのか?

経営者の皆さんが「銀行の保険提案を断って大丈夫か?」と心配される一つの大きな理由は、融資への影響でしょう。結論から言えば提案を断ったことで融資が出なくなることはありません。それをしてしまうと、独占禁止法で禁止されている「優越的地位の濫用」となり、重大な問題となります。しかし、全く融資に影響がないかと言えば、多少はあります。

例えば、某信用金庫の営業担当と話していた時に、「御庫はなかなかプロパー融資を出さないで有名だけど、どういう会社なら出すの?」と聞いたところ、財務内容が良くて格付けが高いことは当然のこと、「融資以外の取引状況が重要だ」と言っていました。

定期預金や定期積金をしていることはかなり重要で、仕入代や給与、公共料金の振込、売掛金の入金に使っていること、その他にもクレジットカードや保険、投資信託、NISA、IDECOなどの取引の有無もチェックします。つまり、その金融機関に利息以外にどれだけ収益をもたらしているかが見られているのです。

これは、この信金に限らず、どの銀行、信金も融資先の取引状況は必ずチェックしています。銀行には「融資の5原則」があり、その中に「収益性の原則」があります。銀行は公共性が高いとは言え、健全な経営を維持するためには利益を上げなければなりません。①融資金利、②取引メリット、③融資効率の3点を考えて融資をします。融資利息ばかりではなく、預金取引やその他手数料収入による「取引メリット」も重要視しているのです。

ある程度の「お付き合い」は自社の資金調達に有利に働くことは事実です。とは言え、担当者の勧めるものを考えずに購入するのではなく、御社にとって必要なものか、必要性が低くてもデメリットが少ないものを選ぶことが大事です。昨今は、新NISAの獲得争奪戦も激しくなっています。地銀や信金はネット証券に比べて手数料が高いので、それを理解した上で検討してください。